一季度,全球各大油公司业绩堪称一场“比惨”大会,“亏损”“大幅减利”频频见诸报端。

5月下旬,据路透社报道,土耳其Anadolu Agency机构通过对全球12家最大的上市石油公司财务状况分析发现,受油价暴跌影响,一季度,埃克森美孚、雪佛龙、康菲石油、哈里伯顿、斯伦贝谢、贝克休斯、壳牌、bp、道达尔、埃尼集团、挪威国油及俄油净亏损总计达206亿美元,此外,12家公司的总收入较去年同期降幅达17%。

多数油公司亏损

但仍有几家例外

先来看下一季度业绩亏损大排名——

1.贝克休斯净亏102亿美元

2.斯伦贝谢净亏73.76亿美元

3.埃尼集团净亏32.5亿美元

4.俄罗斯国油净亏20亿美元

5.康菲石油净亏17.4亿美元

6.哈里伯顿净亏10亿美元

7.挪威国油净亏7.1亿美元

8.埃克森美孚净亏6.1亿美元

9.壳牌净亏2400万美元

大家是否注意到,这12家知名油公司中,有3家国际油公司巨头并不在“亏损大军”中,虽然都有大幅减利,但它们仍然盈利——

1.雪佛龙盈利35.99亿美元

2.道达尔盈利18亿美元

3.bp重置成本利润为8亿美元

(重置成本利润类似美国石油公司的净利润指标)

各大油公司的亏损背景是一致的,那就是,在石油行业需求大幅下降和供应过剩的双重冲击下,公司股权市值缩水、产品价格大幅下降以及非现金资产减值等。

但不一样的是,同样是亏损,有的公司小亏,有的公司大亏,有的公司虽然大幅减利,却仍然盈利……背后原因大有文章。

国际化和灵活性

让风险抵御能力增强

从榜单中我们可以看到,雪佛龙、道达尔、bp、壳牌、埃克森美孚这5大国际石油巨头,前三家一季度盈利,后两家亏损排名也比较靠后。相对“没那么惨”的成绩与这些公司的高度国际化和快速灵活应对不无关系。

据悉,这5大石油公司的国际化指数普遍在60%以上,而公司国际化程度越高,越有利于在全球范围内优化资源配置、优选投资项目等。也就是说,这样的公司可选择的手段更多,在一定程度上降低了经营风险。在此基础上,这些国际油公司面对危机时,反应普遍更快、更灵活。

3月初油价大跌以来,国际大石油公司仅用十几天就迅速调整了今年的全球投资计划,推迟或者放弃了一些项目投资,转向集中于投资短周期、低风险和高回报的项目。

早在3月底,雪佛龙便迅速公布了调整后的全球投资新方案,宣布将2020年探索性资本支出降低20%,例如搁置美国二叠纪页岩区块钻探生产活动,以15.7亿美元将阿塞拜疆的能源资产出售给MOL匈牙利油气公司,并在全球范围内剥离非核心资产,如出售得州贝莱尔市30英亩主要地段物业等。

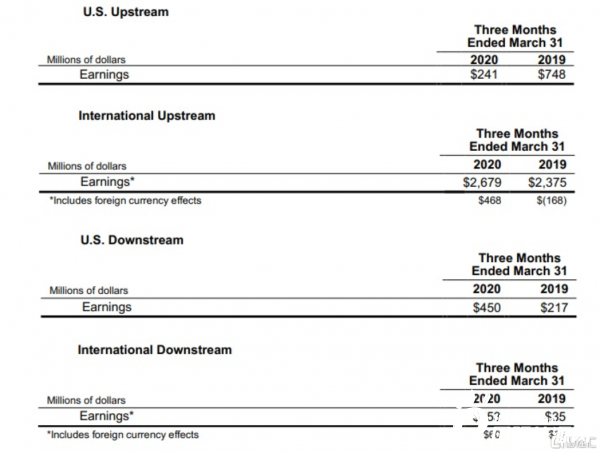

国际业务盈利颇丰,是雪佛龙一季度业绩在各大油公司中拔得头筹的主要原因。财报显示,其一季度国际上游业务盈利27亿美元,去年同期为24亿美元,主要就得益于资产出售和税收优惠项目;其国际下游业务一季度盈利6.53亿美元,远高于去年同期的3500万美元,得益于成品油销售利润率的提高。

雪佛龙官网

雪佛龙向来是石油行业“资本纪律”的标杆。该公司CEO表示,雪佛龙拥有行业领先的资产和灵活的资本计划,具有承受挑战的韧性。其一季度业绩显然说明了这一点。

壳牌同样在优化全球资产配置方面,考虑出售澳洲昆士兰柯蒂斯LNG厂通用设施26.25%股份,以筹集逾20亿美元资金。同时,壳牌也在考虑推迟为美国墨西哥湾Whale项目做出最终投资决定,以及计划推迟英国北海Jackdaw气田的最终投资决定等。

在亚洲,壳牌则仍有选择地加大对一些高回报项目的投资。5月17日,壳牌宣布进一步投资建设中海壳牌惠州三期乙烯项目,项目投资额约合人民币396亿元。

无独有偶,低油价下,埃克森美孚在全球项目投资和资源配置上也选择灵活地有保有压。

与雪佛龙相似,埃克森美孚在国际油企撤资行动中表现十分积极。5月19日,埃克森美孚称,已重启出售其在阿塞拜疆最大油田的股权;3月该公司称,计划出售乍喀原油运输管道股份等。早在去年,埃克森美孚便制定了全球资产出售计划,覆盖欧亚非三大洲至少11个国家,出售资产总价值高达250亿美元。

与此同时,该公司将释放的现金流投入到其重点关注的油气项目上,包括致力于开发拉美中部圭亚那和苏里南的最新海上石油发现。埃克森美孚在圭亚那近海的丽莎油田去年12月投产,本月达到了12万桶/日的满负荷生产。该公司称,其资本支出削减计划不会影响丽莎油田的业务,在圭亚那的资本支出还将在2019年至2030年间达到226亿美元左右。

低碳能源转型发展

使抗风险能力更强

我们还可以发现,这几家业绩“相对较好”的国际公司近年普遍将发展终端服务业务和新能源业务作为抵御低油价风险的重要举措,企业整体抗风险能力更强,特别是十分注重能源转型的欧洲公司,优势比较明显。

6月2日贸易体欧洲氢能组织称,其93家成员公司CEO在一封致欧盟专员的信中表示:“我们准备大规模投资氢能的使用。”这些成员公司包括道达尔、bp、法国液化空气公司等,彰显了当下欧洲石油巨头推动低碳能源转型的决心。

一季度,道达尔综合天然气、可再生能源和电力部门获得9亿美元的现金流,同比增长高达40%。其一季度LNG销售增长近30%,同时可再生能源发电能力超6GW,有效对冲了油价暴跌带来的损失。

在疫情叠加低油价的大背景下,道达尔天然气等低碳业务取得良好增长,更加坚定了该公司在低碳业务领域的发展战略。道达尔今年的净投资将减少至140亿美元以下,但低碳电力领域投资仍维持在15亿至20亿美元,并计划到2035年,天然气在公司能源结构中的占比升至60%,低碳业务占比升至20%。

道达尔中国主席近日表示:“我们必须提前研判到2050年的能源形势。应对气候变化的挑战是道达尔的长期业务目标,因此天然气、可再生能源都很重要。既然大方向已经确定,就必须往下走,无论疫情持续多久、油价跌多少、有没有金融危机,都必须这样做。”

押注低碳能源业务也是bp公司转型方向的核心。bp近日决定对澳大利亚绿色氢项目进行大额投资。与此同时,在传统油气领域,bp 6月将把美国阿拉斯加业务56亿美元出售给私人油企希尔科普能源公司,从此退出阿拉斯加。

这一增一减中,让人看出不少端倪。bp CEO 3月表示,近来的市场状况再次印证了减少油气业务的正确性,现在发生的一切都说明了重塑公司的重要性。

6月3日,排在亏损名单第3位的埃尼集团表示,正在考虑成立独立部门,专注于可再生能源开发。埃尼将彻底改革公司结构,扩大可再生能源、生物炼油和循环经济业务。预计到2023年,埃尼可再生能源装机容量将达到3GW,2025年达到5GW,而到2050年跃升至55GW。

应对低油价,国际油公司转型生存之路已经愈发清晰,向新能源转型正成为国际油公司涅槃重生的一个重要方向。IEA在 4月30日发布的《全球能源评估2020》称,新冠疫情导致今年一季度全球石油需求下降5%,但天然气需求仅下降了2%,可再生能源是唯一实现需求增长的能源种类。